设立多家小微运输子公司享受税收优惠案例

发布日期:2022-07-22 11:01:29 浏览次数:640

一、案例背景及方案

某物流运输公司在循序扩张发展的过程中,针对主要客户在全省的分布情况,准备设立若干分公司或子公司来更好地为客户做好服务,以便更快速地沟通处理运输过程中出现的问题,特别是在新冠疫情背景下,需要现场处理的运输事项也较多。这就面临着几种选择,是设立运输分公司好,还是设立运输子公司好?即设置什么类型的分支机构既对公司的业务发展有利,也对公司的经营结果最佳呢?

考虑到各地区运输业务都是均衡发展的,一般情况下不会出现有的地方亏损很大,另外的地方又会盈利较高的地区不平衡局面。经过研究反复评估、财税收益测算,拟在各地设立相应的运输子公司。以便享受到小规模纳税人现阶段增值税免税和小微企业所得税的优惠。杭州公司

二、税收政策分析:

1、增值税小规模纳税人标准:

小规模纳税人标准:年应征增值税销售额500万元及以下的企业认定为增值税小规模纳税人。

政策原文见《关于统一增值税小规模纳税人标准的通知》财税〔2018〕33号

“为完善增值税制度,进一步支持中小微企业发展,现将统一增值税小规模纳税人标准有关事项通知如下:

一、增值税小规模纳税人标准为年应征增值税销售额500万元及以下。”

2、增值税小规模纳税人免税(2022年4月1日-12月31日):

政策原文见:《关于对增值税小规模纳税人免征增值税的公告》财政部 税务总局公告2022年第15号“为进一步支持小微企业发展,现将有关增值税政策公告如下:

自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

《财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号)第一条规定的税收优惠政策,执行期限延长至2022年3月31日。”

3、小微企业所得税优惠政策:优惠期限延长,条件放宽。

政策原文见《关于进一步实施小微企业所得税优惠政策的公告》财政部税务总局公告2022年第13号“为进一步支持小微企业发展,现将有关税收政策公告如下:

一、对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

二、本公告所称小型微利企业,是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

……

三、本公告执行期限为2022年1月1日至2024年12月31日。”

4、分公司所得税政策:由总公司汇总缴纳企业所得税,分公司不独立缴纳企业所得税。

政策原文见《企业所得税法》“第五十条 除税收法律、行政法规另有规定外,居民企业以企业登记注册地为纳税地点;但登记注册地在境外的,以实际管理机构所在地为纳税地点。

居民企业在中国境内设立不具有法人资格的营业机构的,应当汇总计算并缴纳企业所得税。”

《企业所得税法实施条例》“第一百二十五条 企业汇总计算并缴纳企业所得税时,应当统一核算应纳税所得额,具体办法由国务院财政、税务主管部门另行制定。”

三、节税效益分析及其他因素影响

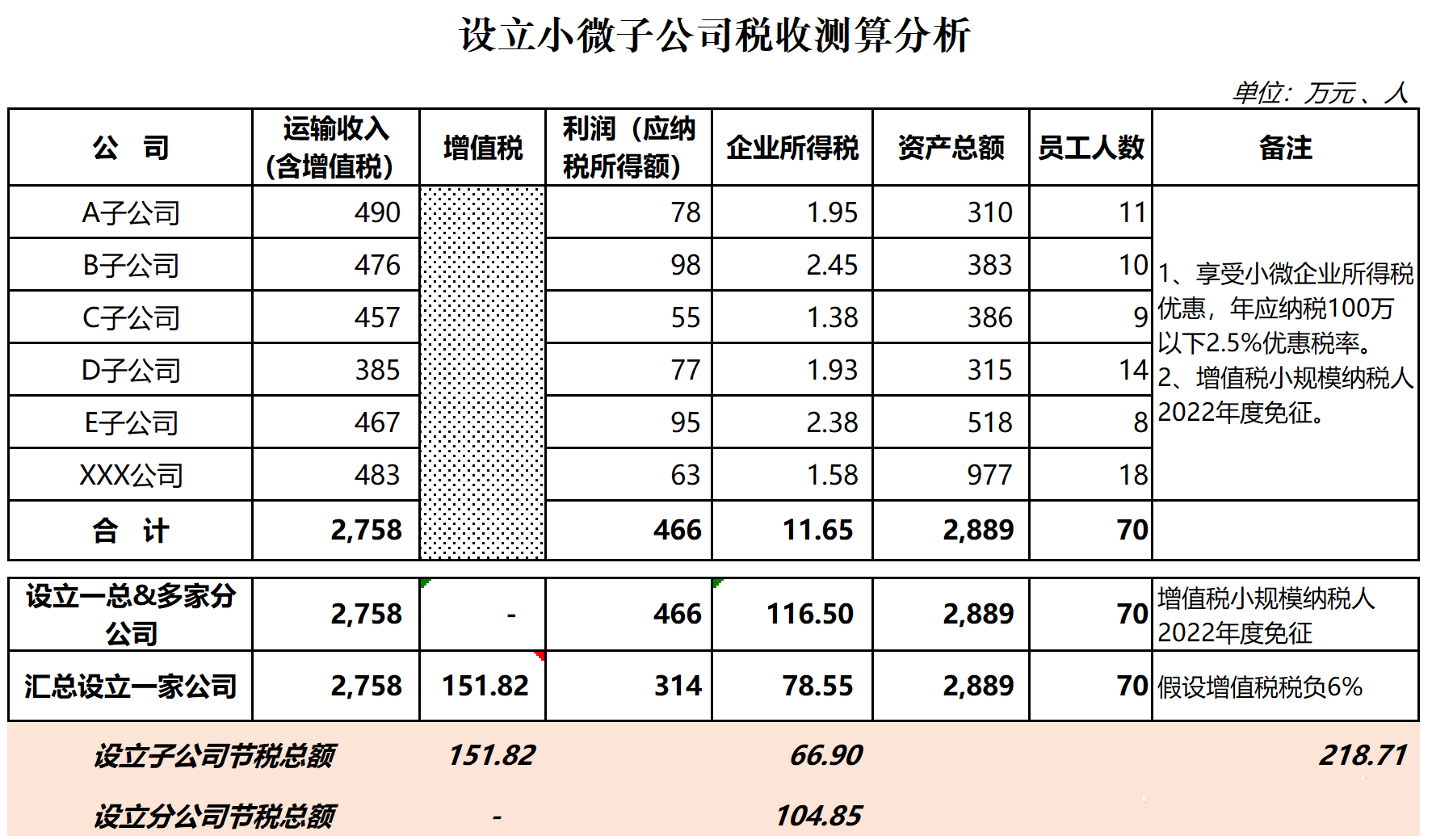

1、税款缴纳测算对比分析:以2021年销售及相关经济指标为基础,考虑维持现状不设立任何分支机构、设立分公司、设立子公司三种情况来对比分析如下表;

设立多家分公司现阶段不用交增值税,汇总计算缴纳企业所得税116.5万元,

设立多家子公司现阶段不用交增值税,各子公司可以享受小微企业优惠,缴纳企业所得税11.65万元。

维持现状不设立任何分子机构,销售收入超过增值税小规模纳税人标准为一般纳税人,需要缴纳增值税151.82万元(假设增值税税负6%),需要缴纳企业所得税78.55万元。

2、设立子公司后需要完善在当地员工的合同签订及社保缴纳手续。按税法规定在当地申报缴纳相关税金,领取电子发票等,在当地保存相关的税务文件资料等。

通过以上测算分析及评估,在业务主要发生地设立各子公司,整体税负是最低的,即股东最后利益是最大的,也是可行的。

文章来源:昌尧财税